(…) Das waren die Bestandsveränderungen. Kommen wir zu einem neuen Gebiet: Buchung der Umsatzsteuer.

Achtung, Achtung, Achtung: Umsatzsteuer ist Bestandskontenkreis! Wir sind nicht mehr im Erfolgskontenkreis, sondern wir sind bei I. in unserem Bestandskontenkreis.

Die Umsatzsteuer ist niemals erfolgswirksam, sondern stellt eine Forderung oder Verbindlichkeit gegenüber dem Finanzamt dar, wie wir gerade gesehen haben.

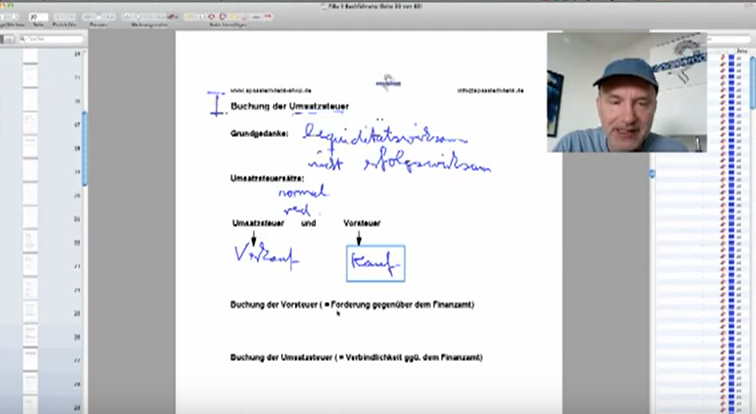

Die Umsatzsteuer ist also liquiditäts…, liquiditätswirksam. Sie ist liquiditätswirksam. Die Umsatzsteuer ist liquiditätswirksam, ja. Sie beeinflusst unsere Einzahlungen und Auszahlungen. Sie ist liquiditätswirksam, nicht erfolgswirksam.

Umsatzsteuer, die der Unternehmer erzielt, in Vertretung für das Finanzamt, als Inkasso-Handlanger des Finanzamts ist für ihn eine Einzahlung, aber kein Ertrag. Ganz, ganz, ganz wichtig. Schauen Sie in das erste Video-Coaching „Grundbegriffe des Rechnungswesens“. Diese Unterschiede zwischen Einzahlung und Ertrag und Auszahlung und Aufwand müssen einfach klar sein, und wenn Ihnen das jetzt nicht klar ist, schauen Sie bitte in dieses allererste Video-Coaching.

Ja, es ist die Besteuerung des Mehrwertes hier, des Umsatzes. Wir haben in Deutschland gespaltene Umsatzsteuersätze: Wir haben einen normalen und wir haben einen reduzierten. Wie viel das ist im jeweiligen Fall, schauen Sie bitte nach. Der reduzierte gilt für Bücher, für Lebensmittel und noch für viele andere Dinge. Da gibt’s einen ziemlich absurden Katalog, für was reduzierte Mehrwertsteuersätzen, das kann kein Mensch mehr kapieren. Schauen Sie im Einzelfall nach. Normaler und reduzierter Umsatzsteuersatz — wir haben also gespaltene Umsatzsteuersätze hier.

Die Umsatzsteuer wird relevant beim Verkauf, wenn wir also etwas verkaufen, und die Vorsteuer wird relevant, wenn wir etwas kaufen, also beim Kauf.

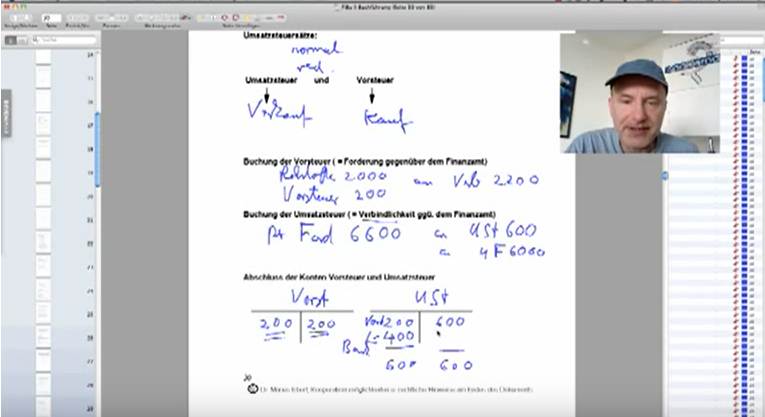

Die Buchung der Vorsteuer, das ist eine Forderung gegenüber dem Finanzamt: Wir kaufen etwas ein. Nehmen wir an, wir kaufen Rohstoffe ein, und zwar für 2.000 Euro. „Per Rohstoffe 2.000“ — und jetzt nehmen wir vereinfacht 10 % Umsatzsteuer an, dann buchen wir als zweites „per Vorsteuer 200“. Und jetzt nehmen wir an, wir kaufen über das Konto Verbindlichkeiten, das heißt wir kaufen auf Ziel, „an Verbindlichkeiten 2.200“. Wir schulden also dem Lieferanten dieser Rohstoffe die komplette Summe inklusive der Umsatzsteuer. Er muss die 200 Euro dann abführen und kann aber vorher gegenrechnen, wie wir gleich sehen werden. Wir buchen also immer „per Vorsteuer“, „per Vorsteuer“.

Und die Buchung der Umsatzsteuer fällt an, wenn wir etwas verkaufen. Schauen Sie: Umsatzsteuer — Verkauf, Vorsteuer — Kauf. Wir haben hier gerade gekauft. Jetzt verkaufen wir. Wir haben die Rohstoffe zu Fertigerzeugnissen verarbeitet und verkaufen das Ganze für 6.000 Euro plus Umsatzsteuer. Das heißt: Wir buchen hier „per Forderung“, „per Forderung LL 6.600“ – wir nehmen wieder 10% an –, „an Umsatzsteuer 600“ und „an Umsatzerlöse 6.000“. „An Umsatzsteuer 600“ und „an Umsatzerlöse 6.000“. Wir buchen also immer „per Vorsteuer“, wir buchen immer „an Umsatzsteuer“.

Halten wir das fest: Nehmen wir die beiden Konten „Vorsteuer“ und „Umsatzsteuer“. Achtung: Es sind beides Bestandskonten! „Vorsteuer“ ist ein Aktiv-Bestandskonto, „Umsatzsteuer“ ein Passiv-Bestandskonto. Vorsteuer ist eine Forderung steht auf der Aktiv-Seite, Umsatzsteuer ist eine Verbindlichkeit und steht auf der Passiv-Seite. Wir haben gebucht „per Vorsteuer 200“, hier sind die 200. Wir haben gebucht „an Umsatzsteuer 600“, hier sind die 600. Und jetzt werden wir, ehe wir überweisen ans Finanzamt, das Konto „Vorsteuer“ gegen „Umsatzsteuer“ abschließen und nur den Überhang überweisen. Das heißt: Die 200 Euro buchen wir aus gegen das Konto „Umsatzsteuer“, dann wird das Konto „Vorsteuer“ abgeschlossen, und dann können wir das Konto „Umsatzsteuer“ abschließen. Wir schauen auf die wertmäßig stärkere Seite – 600, übertragen die Summe auf die wertmäßig schwächere Seite, ziehen den Saldo, ziehen den Saldo. Diese 400 Euro überweisen wir an das Finanzamt. Das heißt: Das Gegenkonto ist das Konto „Bank“ hier.

Wir buchen also in der Regel die niedrige Vorsteuer gegen die höhere Umsatzsteuer. Ausnahmefälle, dass Vorsteuer mal größer ist als Umsatzsteuer, gibt es bei Geschäftsgründung, wenn Sie zunächst mal viele, viele Dinge kaufen und dafür Vorsteuer natürlich aus Ihrer Sicht hinlegen und noch nicht so hohe Umsätze haben. Aber die Regel ist, dass die Umsatzsteuer höher ist als die Vorsteuer. Das heißt: Das Konto „Vorsteuer“ wird gegen das Konto „Umsatzsteuer“ abgeschlossen, ja, das Gegenkonto ist das Konto „Umsatzsteuer“. Und der Überhang hier der Umsatzsteuer gegenüber der Vorsteuer wird überwiesen an das Finanzamt.

Ein Vorsteuer-Überhang, also der Ausnahmefall, stellt eine Forderung an das Finanzamt dar. In dem Fall haben Sie eine Forderung an das Finanzamt. Sie bekommen diese Vorsteuer zurück. Und ein Umsatzsteuer-Überhang, der Regelfall, stellt eine Verbindlichkeit gegenüber dem Finanzamt dar. Ja, das ist die Regel.

Noch einmal zur Erinnerung:

Vorsteuer ist nur ein anderes Wort für Forderungen gegenüber dem Finanzamt, ist ein Aktiv-Bestandskonto.

Und Verbindlichkeit Umsatzsteuer ist nur ein anderer Begriff für Verbindlichkeit gegenüber dem Finanzamt, ist ein Passiv-Bestandskonto.

Beide Konten gehören also in den Bestandskontenkreis und niemals in den Erfolgskontenkreis. Ganz, ganz wichtig: Es sind Bestandskonten. Es erhöht oder verschlechtert die Liquidität. Aber es ist nicht erfolgswirksam, weder ein Ertrag noch ein Aufwand.

© Dr. Marius Ebert